「開業して間もないのに、いつから所得税を払うことになるのだろう?」これは飲食店や小売店の開業者が必ず直面する悩みの一つです。売上が立ったからといってすぐに課税されるわけではなく、実際に重要なのは「利益」と「控除」の関係です。

多くの方が「売上=課税対象」と誤解しがちですが、正しくは売上 − 経費 = 所得、そして所得 − 控除 = 課税所得という流れで課税額が決まります。基礎控除や青色申告特別控除などを差し引いた後の金額に税率をかける仕組みであり、課税が始まるラインは利益103万円(青色申告55万円控除を利用した場合)が目安です。

【今回のコラムをざっくりまとめると…】

この記事では、開業初年度に多くの方が抱える「所得税はいくらからかかるのか」という疑問に答えつつ、所得税の基本的な仕組み、計算方法、税率、そして控除の考え方までを整理して解説します。さらに、実務に役立つ資金繰りのポイントや会計ソフトの活用方法も紹介します。

開業したばかりの飲食店や小売店オーナーからよく聞かれる悩みのひとつが「いったいいつから所得税を払うことになるのか」という不安です。売上が少しずつ伸びてきても、どの水準から税金が発生するのかが不明確だと、価格設定や仕入れ、さらには人件費の計画にも迷いが生じてしまいます。

さらに、開業準備や初年度のタイミングでは次のような疑問も多く寄せられます。

これらはすべて「所得税の仕組みを正しく理解していないと、納税準備や資金管理で失敗するかもしれない」という共通の不安から生まれるものです。開業初年度にこうした不安を解消するには、まず「売上がある=すぐ課税される」わけではないという基本を知り、正しい課税の仕組みを押さえることが重要です。

所得税は、売上そのものに課されるわけではありません。正しくは、売上から仕入や人件費、家賃、光熱費などの経費を差し引いた「利益(=所得)」に対して課される国税です。

そのため、売上が上がっていても経費が多ければ所得が少なくなり、課税対象額も小さくなります。逆に、経費を抑えて利益が大きくなれば、その分だけ税負担も増える仕組みです。

開業したばかりの方がまず押さえておきたいのは、「売上=課税対象」ではなく、「利益=課税対象」である、という基本的な考え方です。

所得税の計算は次の流れで進みます。

控除には、すべての人に適用される基礎控除(48万円)をはじめ、青色申告特別控除(55万円/65万円)、配偶者控除、扶養控除、医療費控除などがあります。

※基礎控除48万円は高所得帯で逓減・消失(合計所得2,400万円超で縮小、2,500万円超で0)。

※青色55万円:複式簿記・書類添付等が条件。65万円:55万円の条件に加えe-Tax提出または電子帳簿保存が必要。

これらを活用することで、課税される金額を大きく減らすことが可能です。開業初年度は特に経費や控除の理解が、余計な納税負担を防ぐカギとなります。

課税が始まる目安は、前提条件で異なります(他の所得や控除で増減)。

このラインを超えた利益部分に累進税率が適用されて、はじめて所得税が発生するため、売上があっても控除後の利益が基準を下回れば課税はされないのです。電子申告の体制や帳簿付けの方法により、目安は変わり得る点に注意しましょう。

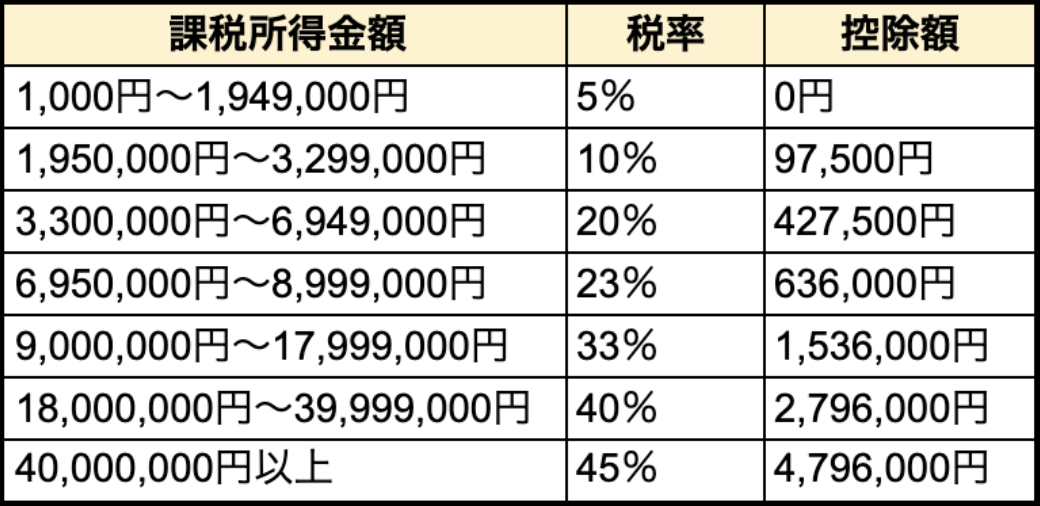

所得税は「累進課税制度」を採用しており、課税所得が多くなるほど税率も段階的に上がります。つまり、すべての所得に一律の税率がかかるわけではなく、一定の金額ごとに区分された税率を使って計算します。

所得税の速算表(令和6年現在)

この「控除額」という欄を使うことで、より正確な計算が可能です。たとえば、課税所得が7,000,000円の場合は次のように計算されます。

7,000,000円 × 23% − 636,000円 = 974,000円

なお、算出された所得税額に加えて、復興特別所得税(基準所得税額×2.1%) が上乗せされる点にも注意が必要です。

開業初年度は内装工事や厨房機器、パソコンなど、大きな支出が発生しやすい時期です。これらは経費や減価償却として計上することで、課税所得を抑えることができます。

原則として耐用年数に応じて減価償却します。少額資産の取り扱いは次のとおりです。

例:100万円の厨房機器は原則一括費用化不可で、耐用年数で償却します。

こうした経費計上の仕組みを理解しておけば、課税ラインを意識しながら無理のない納税準備が可能になります。支出の性質・金額・要件に応じた計上で、課税所得を適正にコントロールしましょう。

確定申告は年1回でも、納税資金の準備は月次が基本です。毎月、売上・経費・利益を記録し、「現時点の概算課税所得と税額」を簡易でよいので試算しておくと、予期せぬ納税ショックを防げます。利益が課税開始目安(例:103万円)に近づく時期は、仕入計画・人件費配分・広告投資の先行きを併せて見直しましょう。

手作業の帳簿は入力ミス・控除漏れのリスクが高まります。クラウド会計ソフトなら、売上・仕入・人件費を入力するだけで損益集計〜概算税額の試算まで自動化。青色申告特別控除や各種控除の適用漏れ防止にも有効です。記帳の標準化と月次モニタリングで、税負担の見通しが安定します。

事業所得がある本人は年末調整の対象外で、確定申告が必要です。さらに、前年の所得税額が15万円超などの条件を満たすと予定納税が発生します(原則7月・11月)。資金繰り計画に織り込み、納付期日前に確保しておくと安全です。

所得税は「売上」ではなく「利益」に対して課され、さらに各種控除を差し引いた後の課税所得に税率をかけて計算されます。開業初年度に特に大切なのは、「利益103万円=課税開始ライン」をひとつの目安として押さえておくことです。

開業直後は売上や経費の変動が大きく、資金繰りに不安を抱える人も多いですが、月次で利益を把握し、課税所得を試算する習慣をつけておけば、納税資金を計画的に準備できます。さらに、青色申告や経費計上を活用することで、税負担を適正に抑えることも可能です。

最後に、開業したばかりのオーナーが今日から実践できるチェックリストをまとめます。

会計ソフトでは freee のように所得税を自動計算してくれるサービスを活用すると、課税ラインや納税額をすぐに把握できます。そして、CASHIERはfreeeと連携可能なため、日々の売上や経費データをそのまま会計処理に反映できます。POSと会計をつなげておくことで、手間を減らしながら「利益103万円=課税ライン」を常に意識した経営ができるのです。

今日から「利益103万円」を基準に、CASHIERと会計ソフトを賢く組み合わせ、安心して開業準備や経営に臨みましょう。